Lãi suất tăng tác động thế nào tới các "ông lớn" bảo hiểm?

Với thực trạng hoạt động các công ty bảo hiểm hiện nay, việc Ngân hàng Nhà nước tăng lãi suất ảnh hưởng như thế nào đến các doanh nghiệp trên?

Mô hình kinh doanh và sản phẩm của các công ty bảo hiểm tại Việt Nam ra sao?

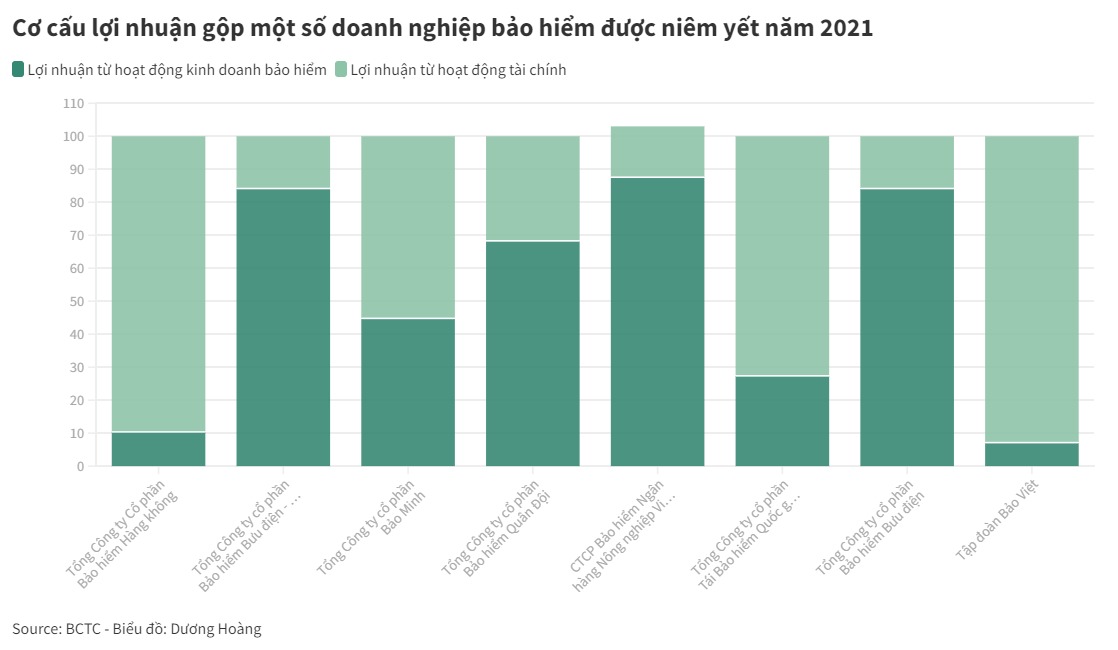

Hiện nay, các doanh nghiệp bảo hiểm tại Việt Nam dù kinh doanh loại sản phẩm như bảo hiểm nhân thọ, bảo hiểm phi nhân thọ, tái bảo hiểm,... thì cũng sở hữu mô hình kinh doanh dựa trên 2 nguồn lợi nhuận chính là lợi nhuận thuần từ hoạt động kinh doanh bảo hiểm và lợi nhuận tài chính từ các khoản đầu tư.

Biểu đồ trên thể hiện cơ cấu lợi nhuận gộp của một số doanh nghiệp bảo hiểm như Tổng công ty cổ phần Bảo hiểm Hàng không (mã chứng khoán: AIC), Bảo hiểm Bảo Minh (mã: BMI), Bảo hiểm Quân đội (mã: MIG), Bảo hiểm Ngân hàng Nông nghiệp Việt Nam (mã: ABI), Tổng công ty cổ phần Tái bảo hiểm quốc gia (mã: VNR), Bảo hiểm Bưu điện (mã: PTI), Tậo đoàn Bảo Việt (mã: BVH).

Từ đó, có thể thấy là khoản mục đầu tư tài chính ở hầu hết doanh nghiệp bảo hiểm có vai trò quan trọng không kém gì hoạt động kinh doanh chính. Đầu tư tài chính là hoạt động lấy nguồn tiền nhàn rỗi từ việc kinh doanh bảo hiểm để đầu tư vào các công cụ tài chính như chứng khoán, tiền gửi tiết kiệm, ủy thác đầu tư...

Do đó, công ty bảo hiểm có thể định hướng nguồn lực hoạt động theo 2 chiến lược. Một là kinh doanh bảo hiểm với mức giá hợp lý, từ đó kiếm được lợi nhuận thuần từ hoạt động kinh doanh nhưng bù lại là vốn chiếm dụng được để đầu tư tài chính sẽ ít hơn. Hai là chấp nhận rủi ro lỗ từ hoạt động kinh doanh chính: công ty sẽ đẩy mạnh hoạt động bán hàng, tiếp thị, bán bảo hiểm với giá cạnh tranh so với trung bình ngành để giành thị phần, từ đó công ty sẽ chiếm dụng vốn nhiều hơn để phục vụ cho hoạt động đầu tư tài chính.

Trên thị trường hiện nay, các sản phẩm chính của công ty bảo hiểm gồm những gì?

Có thể kể đến đầu tiên là bảo hiểm nhân thọ. Đây là thị trường chủ đạo trong ngành bảo hiểm Việt Nam, với tỷ trọng lớn nhất là bảo hiểm nhân thọ liên kết đầu tư, còn lại là bảo hiểm nhân thọ truyền thống về sức khỏe, bảo hiểm tử kỳ... Người tham gia sẽ đóng phí liên tục với thời hạn đóng phí dài hạn từ 10 năm trở lên. Nổi bật nhất trong lĩnh vực này tại Việt Nam là Tập đoàn Bảo Việt (mã: BVH).

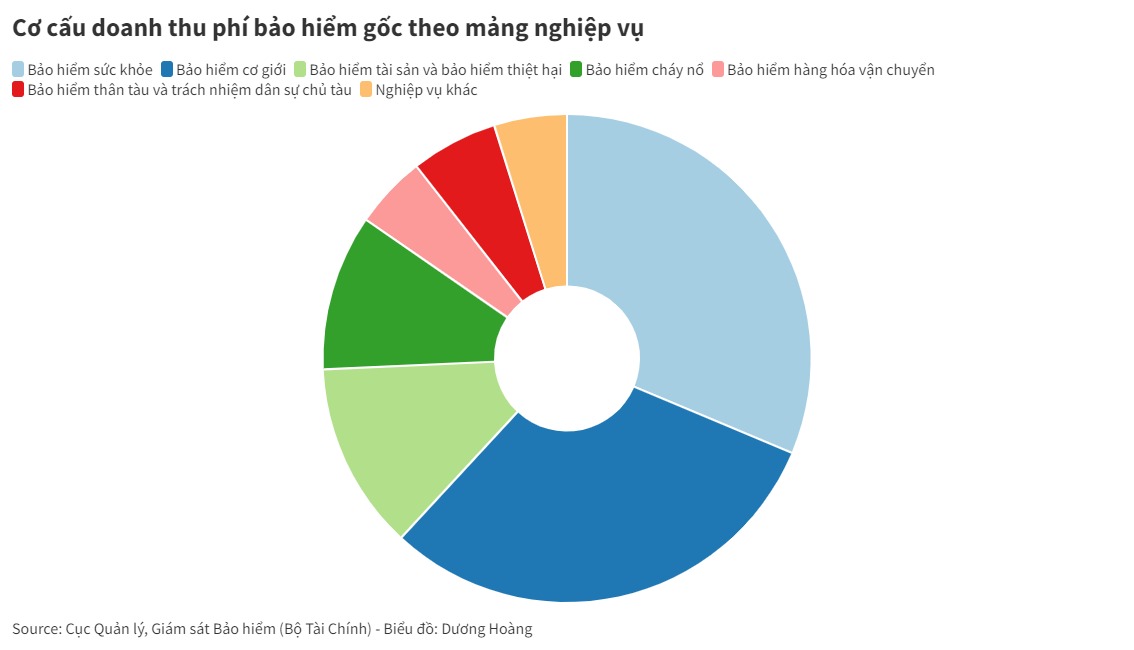

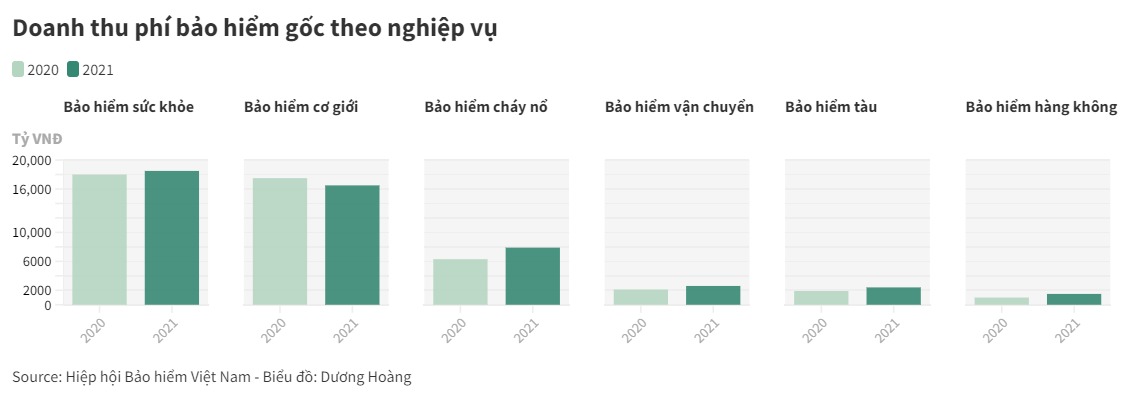

Tiếp đó là bảo hiểm phi nhân thọ. Loại hình phổ biến nhất hiện nay là bảo hiểm y tế bắt buộc (thuộc sở hữu Nhà nước). Các loại bảo hiểm phi nhân thọ phổ biến khác, mang tính tự nguyện bao gồm bảo hiểm sức khỏe, bảo hiểm cơ giới, bảo hiểm cháy nổ... đồng thời nghĩa vụ đóng phí là ngắn hạn từ 1 đến 2 năm nhằm phòng vệ rủi ro. Đây là phân khúc thị trường tiềm năng do Việt Nam là quốc gia có tốc độ phát triển nhanh, ổn định, tầng lớp trung lưu và dân trí ngày càng tăng trong khi phần lớn người Việt Nam chưa có thói quen mua bảo hiểm.

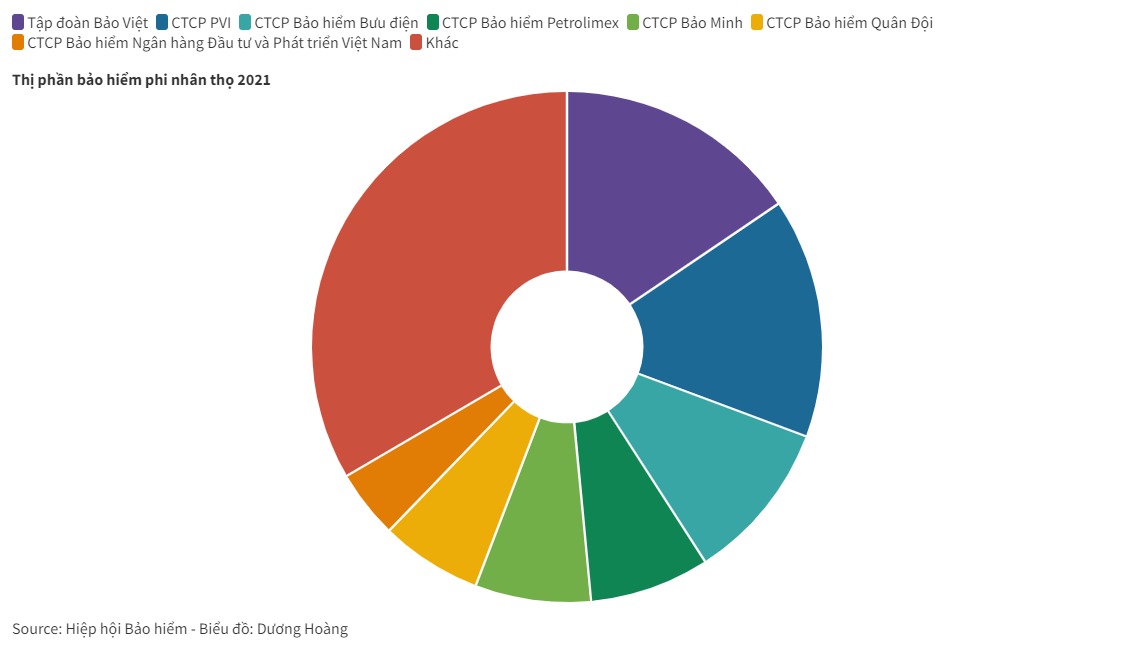

Phân khúc phi nhân thọ có sự cạnh tranh gay gắt giữa nhiều doanh nghiệp bảo hiểm. Nhưng các công ty bảo hiểm tại Việt Nam cạnh tranh với nhau ra sao trong mảng này?

Nhìn vào biểu đồ có thể thấy thị phần bảo hiểm phi nhân thọ năm 2021 của một số doanh nghiệp bảo hiểm niêm yết có sự chênh lệch tương đối rõ. 3 "ông lớn" trong mảng phi nhân thọ vẫn là BVH, BMI, PTI.

Trong 2 mảng trên thì hoạt động bancassurance - phân phối bảo hiểm nhân thọ/phi nhân thọ qua ngân hàng của các ngân hàng sẽ là nguồn thu quan trọng của các doanh nghiệp bảo hiểm, các công ty bảo hiểm có mối liên hệ mật thiết với ngân hàng mẹ. Chẳng hạn như CTCP Bảo hiểm Quân Đội (mã: MIG), CTCP Bảo hiểm Ngân hàng Nông nghiệp (mã: ABI), CTCP Bảo hiểm Ngân hàng đầu tư và phát triển Việt Nam (mã: BIC)... sẽ có lợi thế cạnh tranh về tập khách hàng ổn định, dồi dào hơn.

Thứ ba là tái bảo hiểm: Tái bảo hiểm là hoạt động công ty bảo hiểm thực hiện nhượng tái bảo hiểm (bao gồm cả bảo hiểm nhân thọ và bảo hiểm phi nhân thọ) trong khi công ty tái bảo hiểm sẽ là công ty chấp nhận. Tái bảo hiểm là thị trường ngách khi tại Việt Nam chỉ có 2 doanh nghiệp tái bảo hiểm độc lập là CTCP Tái bảo hiểm Quốc gia Việt Nam (mã: VNR) và CTCP Tái bảo hiểm PVI (mã: PRE).

Tăng lãi suất điều hành, ngành bảo hiểm bị tác động ra sao?

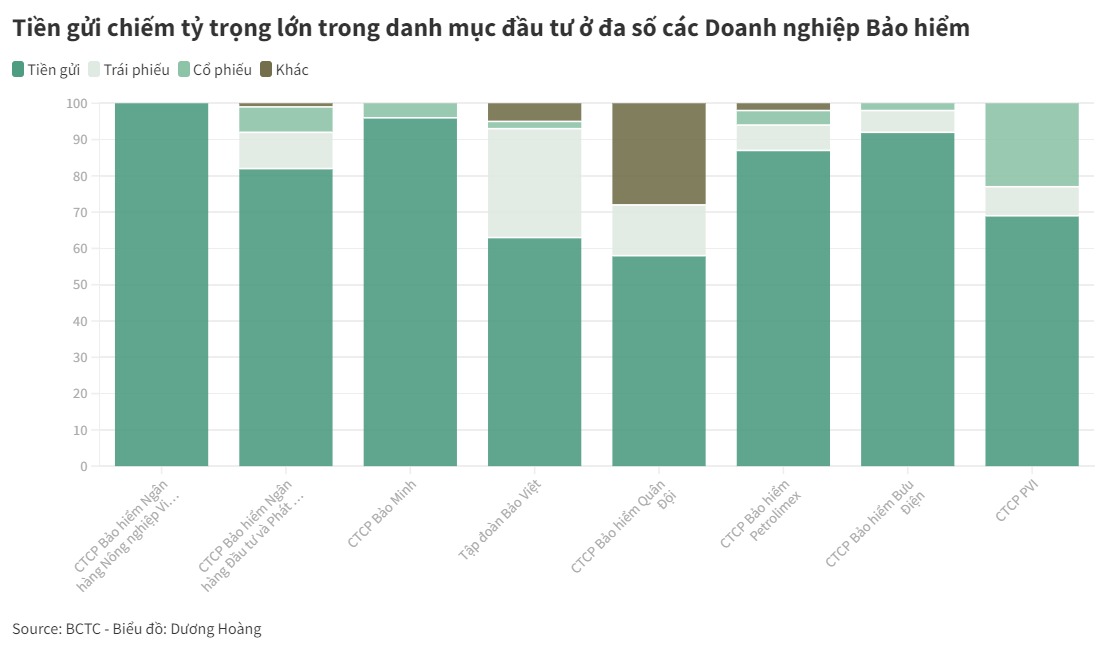

Lãi suất tăng sẽ là động lực không nhỏ cho các công ty bảo hiểm với tỷ lệ tiền gửi cao, sở hữu dòng lợi nhuận từ hoạt động tài chính dồi dào trong nhiều năm qua. Với lãi suất gửi ngân hàng trước đây dao động ở mức 4%/năm đến khoảng 7%/năm ở các kỳ hạn, việc tăng lãi suất 100 điểm cơ bản có thể giúp lợi nhuận từ gửi tiết kiệm tăng tới 25%.

Dù vậy, việc nhóm lãi suất phi rủi ro tăng sẽ dẫn đến lãi suất chiết khấu cao, khiến lợi nhuận từ đầu tư trái phiếu, cổ phiếu sẽ bị ảnh hưởng tiêu cực. Dù vậy, các doanh nghiệp bảo hiểm chỉ được mua cổ phiếu, trái phiếu doanh nghiệp hay góp vốn vào các doanh nghiệp khác tối đa 35-50% vốn nhàn rỗi từ dự phòng nghiệp vụ bảo hiểm theo Điều 62 Nghị định 73/2016 của Chính phủ. Do đó, ảnh hưởng của nâng lãi suất phi rủi ro sẽ không ảnh hưởng đáng kể đến danh mục công ty bảo hiểm.

Ảnh hưởng của lãi suất đến hoạt động kinh doanh bảo hiểm

Bên cạnh đó, việc nâng lãi suất đồng nghĩa với nhu cầu tín dụng cho việc mua sắm của người dân sẽ giảm đáng kể. Qua đó gián tiếp làm giảm doanh số bảo hiểm từ các tài sản có giá trị cao, trong đó có bảo hiểm xe cơ giới.

Doanh thu bảo hiểm cơ giới đã giảm nhẹ trong năm 2021 do dịch bệnh Covid-19 và được dự báo sẽ tiếp tục giảm trong năm 2022 và 2023 do lãi suất tăng khiến nhu cầu tín dụng xe cơ giới giảm.

Có thể thấy ảnh hưởng của việc tăng lãi suất lên mỗi doanh nghiệp bảo hiểm phụ thuộc vào tỷ trọng doanh thu các loại bảo hiểm trong tổng phí bảo hiểm gốc và cơ cấu danh mục đầu tư tài chính của mỗi công ty.

Các doanh nghiệp trước đây vốn phụ thuộc vào doanh thu từ mảng bảo hiểm cơ giới sẽ khó có mức tăng trưởng doanh thu. Đồng thời, các công ty bảo hiểm có danh mục đầu tư tỷ trọng cao vào tài sản rủi ro như cổ phiếu và trái phiếu doanh nghiệp sẽ không lợi bằng công ty có trị giá hạng mục tiền gửi lớn.

Dương Hoàng

- bình luận

- Viết bình luận