11 doanh nghiệp tạo kỷ lục phát hành trái phiếu

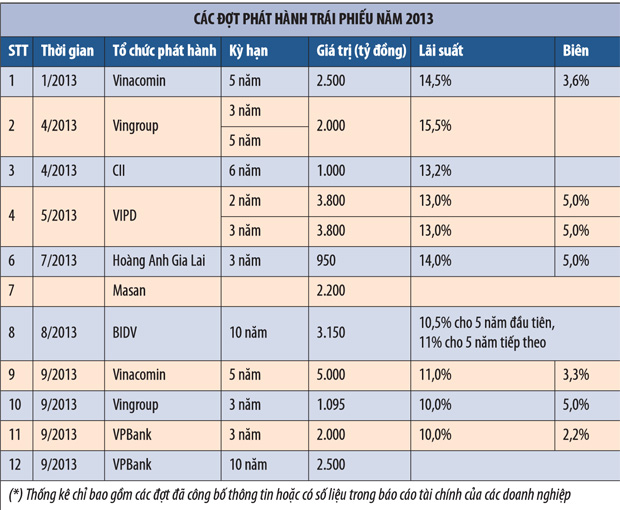

Tổng lượng phát hành trái phiếu doanh nghiệp trong nước năm 2013 đạt 37.600 tỷ đồng, một con số kỷ lục. Lãi suất phát hành cao nhất là 15,5%/năm và thấp nhất là 9,8%/năm.

Con số này do Đầu tư chứng khoán thống kê về trái phiếu thường phát hành bằng tiền đồng, dựa trên công bố thông tin, báo cáo tài chính của doanh nghiệp và thông tin cung cấp riêng. Có 11 doanh nghiệp phát hành, trong đó 5 doanh nghiệp bất động sản, 2 doanh nghiệp sản xuất và 4 ngân hàng. Một vài doanh nghiệp đã phát hành hai đợt trong cùng một năm.

Trái phiếu doanh nghiệp bất động sản

5 doanh nghiệp bất động sản gồm: CTCP Tập đoàn phát triển hạ tầng và bất động sản Việt Nam (VIPD Group), Vingroup, CTCP Đầu tư trung tâm thương mại Vinh (Vicentra), CTCP Đầu tư hạ tầng kỹ thuật TP. HCM (CII) và CTCP Hoàng Anh Gia Lai đã phát hành tổng cộng 16.600 tỷ đồng trái phiếu, với lãi suất trung bình 14 - 15%/năm, biên lãi suất 4 - 5%/năm.

Đợt phát hành của VIPD Group là lớn nhất năm 2013, với khối lượng 7.600 tỷ đồng, gồm 3.800 tỷ đồng trái phiếu 2 năm và 3.800 tỷ đồng trái phiếu 3 năm. Lượng tiền huy động được VIPD Group dùng để mua lại Tòa nhà Vincom Center A.

Trái phiếu có biên lãi suất cao nhất là của VIPD Group, ở mức 5%/năm, mặc dù lãi suất năm đầu tiên là 13%. CII phát hành trái phiếu với lãi suất 13,2%/năm và được cố định cho cả 6 năm. Vingroup hồi quý I phát hành với lãi suất năm đầu tiên là 15,5% và biên lãi suất 4%/năm, sang quý III phát hành với biên lãi suất 5%/năm. Hoàng Anh Gia Lai phát hành với biên lãi suất 5%/năm, lãi suất năm đầu tiên là 14%/năm.

Trái phiếu doanh nghiệp sản xuất

Vinacomin là doanh nghiệp phát hành nhiều thứ hai trong năm 2013 và đây cũng là năm phát hành nhiều nhất từ trước đến nay của tổng công ty nhà nước này, với tổng khối lượng 7.500 tỷ đồng.

Đợt đầu tiên trị giá 2.500 tỷ đồng hồi quý I, Vinacomin phát hành với lãi suất 14,5%/năm cho kỳ đầu tiên và biên 3,6% cho các kỳ tiếp theo. Sang đến quý III, lãi suất phát hành giảm mạnh xuống còn 11%/năm cho kỳ đầu tiên và biên 3,3% cho các kỳ tiếp theo.

Mặc dù doanh thu sụt giảm và nợ lớn, nhưng Vinacomin vẫn thu hút được một lượng lớn nhà đầu tư tham gia đợt phát hành.

Đây cũng là một trong những đợt phát hành hiếm hoi có đông nhà đầu tư tham gia. Ngược lại, có đến 5 đợt phát hành của các doanh nghiệp khác cũng trong năm nay chỉ có duy nhất một tổ chức mua toàn bộ trái phiếu của bên phát hành.

Đối với Masan, công ty này phát hành 2.200 tỷ đồng trái phiếu hồi quý III, theo số liệu trong báo cáo tài chính của Công ty. Lãi suất không được nêu trong báo cáo, tuy nhiên, nguồn tin liên quan đến đợt phát hành cho biết, lãi suất xấp xỉ 12%/năm.

Trái phiếu ngân hàng

Có 4 tổ chức tín dụng cùng phát hành trong năm 2013 gồm: BIDV, VPBank, HDBank và MaritimeBank.

Với đặc thù là tổ chức tín dụng, các ngân hàng này đều phát hành trái phiếu với lãi suất thấp, từ 9,8 - 10,5%/năm, mặc dù không dùng tài sản đảm bảo. Biên lãi suất cũng thấp, từ 2 - 2,5%/năm. Lãi suất phát hành cao nhất trong nhóm này là của HDBank, với mức 10,5% cho kỳ đầu tiên và biên 2,5%/năm. Trái phiếu có kỳ hạn 3 năm.

Tuy nhiên, lượng phát hành thành công của nhóm này khá thấp, các ngân hàng đã phát hành 3 đợt trái phiếu kỳ hạn 2 - 3 năm, trị giá tổng cộng 4.000 tỷ đồng và 3 đợt phát hành trái phiếu 10 năm để tăng vốn cấp hai, trị giá 6.650 tỷ đồng.

Lượng trái phiếu phát hành trong năm 2013 của 11 doanh nghiệp nêu trên đã vượt 31% so với tổng lượng phát hành năm 2012 được Vụ Tài chính Ngân hàng thống kê. Ngoài các đợt phát hành trên, có thể có các đợt phát hành riêng lẻ khác chưa được thống kê.

Theo Hải Linh

Đầu tư chứng khoán

- bình luận

- Viết bình luận