Trước thềm niêm yết, SeABank đã làm thế nào để "thoát" lỗ?

Không lâu trước khi niêm yết trên HoSE, SeABank công bố báo cáo tài chính quý 4/2020 với lợi nhuận cả năm khá khả quan. Tuy nhiên, nếu không dùng cách dưới đây, ngân hàng có thể đã có kết quả khác.

Cổ phiếu "thoát kiếp" dưới mệnh giá

Ngân hàng TMCP Đông Nam Á (SeABank - mã chứng khoán SSB) mới đây thông báo về việc niêm yết và ngày giao dịch đầu tiên của cổ phiếu trên Sở giao dịch chứng khoán TP HCM (HoSE).

Theo đó, hơn 1,2 tỷ cổ phiếu SSB của SeABank sẽ chính thức giao dịch từ ngày 24/3/2021 với giá tham chiếu là 16.800 đồng/cổ phiếu. Biên độ dao động giá trong ngày giao dịch đầu tiên là +/-20% giá tham chiếu.

Với mức giá này, giá của SSB chỉ nhỉnh hơn một chút so với các cổ phiếu ngân hàng "bét bảng" hiện nay như BVB của VietCapitalBank (13.800 đồng/cổ phiếu), NVB của NCB (15.400 đồng/cổ phiếu), LPB của LienvietPostBank (15.950 đồng/cổ phiếu)... tính theo giá đóng cửa phiên 10/3.

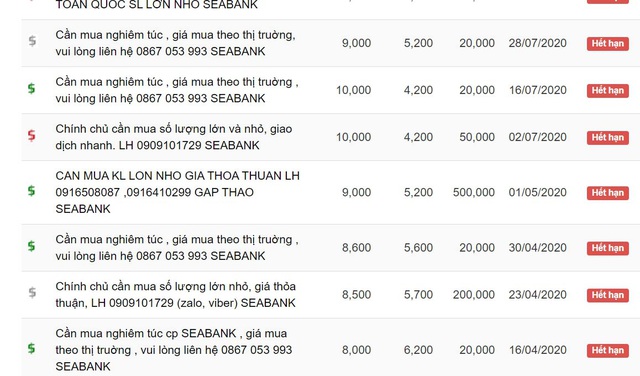

Khoảng tháng 4/2020, trên thị trường OTC (thị trường chứng khoán phi tập trung, nơi mua bán các cổ phiếu chưa lên sàn - PV), cổ phiếu SeABank vẫn còn giao dịch dưới mệnh giá, dao động 8.000 - 9.000 đồng/cổ phiếu.

Phải đến tháng 9/2020, cổ phiếu SeABank mới thực sự thoát khỏi "kiếp" dưới mệnh giá khi tăng lên sát 12.000 đồng/cổ phiếu. Tháng 10/2020, giá mỗi cổ phiếu này được chào mua phổ biến ở mức 13.500 đồng.

Trong những ngày đầu năm 2021, giao dịch cổ phiếu SeABank khá èo uột trên sàn OTC, với chỉ 3 lệnh mua được đặt. Nếu hồi đầu tháng 1/2021, giá chào mua chỉ 14.000 đồng/cổ phiếu thì tới cuối tháng đã tăng lên 17.300 đồng/cổ phiếu.

Vào ngày 4/3/2021, trên sàn OTC bất ngờ xuất hiện một lệnh mua siêu "khủng". Theo đó, giá chào mua với mỗi cổ phiếu SeABank tăng lên 17.500 đồng với khối lượng đặt mua lên đến… 100 triệu cổ phiếu. Nếu giao dịch thành công, nhà đầu tư sẽ phải chi tới 1.750 tỷ đồng để sở hữu tới 8,3% vốn SeABank. Điều này là không hợp lý vì theo quy định hiện hành, một nhà đầu tư không thể sở hữu quá 5% vốn một ngân hàng. Ngoài ra, thông thường những thương vụ lớn thế này thường hiếm khi giao dịch online.

Trao đổi với phóng viên, người đăng tin chào mua cho biết họ sẵn sàng mua cổ phiếu SeABank với mức giá 17.000 đồng/cổ phiếu, chứ không phải 17.500 đồng/cổ phiếu như đã đăng. Ngoài ra, con số 100 triệu cổ phiếu là… nhầm lẫn. Người này chỉ có nhu cầu mua 100.000 cổ phiếu.

Hơn 1,2 tỷ cổ phiếu SSB của SeABank sẽ chính thức giao dịch từ ngày 24/3/2021 với giá tham chiếu là 16.800 đồng/cổ phiếu. (Ảnh minh họa: SeABank).

Lợi nhuận tăng gần 24% nhờ giảm chi phí dự phòng

Trước thềm cổ phiếu SeABank niêm yết, bên cạnh lệnh đặt mua "khủng", khoản lợi nhuận của SeABank cũng khiến giới đầu tư chú ý. Nếu không điều chỉnh trích lập dự phòng rủi ro tín dụng, kết quả lợi nhuận của ngân hàng có thể đã khác.

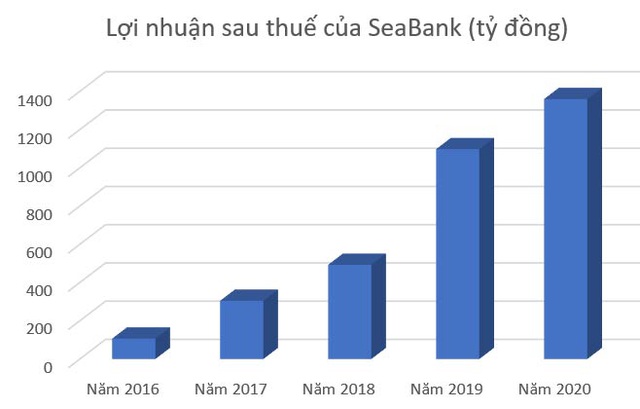

Cụ thể, theo báo cáo tài chính hợp nhất quý 4/2020 của SeABank, trong quý 4, lợi nhuận sau thuế của toàn hệ thống đạt 473 tỷ đồng, giảm 89 tỷ đồng, tương đương 15,8% so với quý 4/2019. Lũy kế cả năm, ngân hàng lãi 1.360 tỷ đồng, tăng 262 tỷ đồng, tương đương 23,9% so với cả năm 2019.

Giữa bối cảnh đại dịch Covid-19 vẫn chưa kết thúc, tăng trưởng 23,9% của cả năm 2020 là con số khả quan. Tuy nhiên, trên thực tế, con số này không đến từ hoạt động kinh doanh chính như tín dụng hay từ các dịch vụ mà đến từ việc cắt giảm chi phí dự phòng rủi ro tín dụng.

Trong quý 4/2020, chi phí dự phòng rủi ro tín dụng của ngân hàng đạt 212 tỷ đồng, giảm 1.049 tỷ đồng, tương đương 83,2% so với quý 4/2019; lũy kế cả năm 2020 đạt 677 tỷ đồng, giảm 1.155 tỷ đồng, tương đương 63% so với 2019.

Nếu giữ nguyên trích lập dự phòng như năm 2019, trong quý 4/2020, ngân hàng có thể có kết quả thấp hơn trong quý này và cả năm 2020.

SeABank mạnh tay cắt giảm trích lập trong bối cảnh nợ xấu ngân hàng giảm nhẹ về giá trị tương đối và tỷ lệ cũng là điều hợp lý. Tại thời điểm cuối năm 2020, nợ xấu tại SeABank đạt 2.021 tỷ đồng, giảm so với 2.279 tỷ đồng hồi cuối năm 2019. Tỷ lệ nợ xấu là 1,86% giảm so với con số 2,3%. Tuy nhiên, nợ có khả năng mất vốn tăng từ 1.105 tỷ đồng lên 1.335 tỷ đồng. Trong bối cảnh đại dịch Covid-19, nợ xấu tăng được cho là áp lực của toàn hệ thống ngân hàng.

Băn khoăn chỉ tiêu "lợi nhuận khác"

Trong vài năm gần đây, SeABank ghi nhận đà tăng đột phá về các chỉ tiêu kinh doanh. Lợi nhuận sau thuế các năm 2016, 2017, 2018, 2019 và 2020 lần lượt là 117 tỷ đồng, 305 tỷ đồng, 493 tỷ đồng, 1.098 tỷ đồng và 1.360 tỷ đồng.

Năm 2017, lợi nhuận của ngân hàng tăng vọt từ 117 tỷ đồng lên 305 tỷ đồng. Tuy vậy, ngân hàng chỉ công bố báo cáo tài chính tóm tắt nên không rõ nguyên nhân biến động của khoản mục này.

Đến năm 2019, ngân hàng báo lãi sau thuế tăng 605 tỷ đồng lên 1.098 tỷ đồng, tương đương tăng 123%. Lý do của sự bứt phá này là khoản mục "Lãi thuần từ hoạt động khác" trong báo cáo tài chính tăng hơn… 7.500%, từ hơn 20 tỷ đồng lên gần 1.534 tỷ đồng. SeABank không thuyết minh hoạt động khác là hoạt động gì mà chỉ xác định "các công cụ phái sinh khác".

Lợi nhuận sau thuế của SeABank tăng trưởng vượt bậc trong 5 năm gần đây nhưng lại chủ yếu nhờ "hoạt động khác" và chi phí dự phòng rủi ro tín dụng.

Trong kế toán, công cụ phái sinh là công cụ tài chính mà giá trị của nó phụ thuộc vào một tài sản cơ sở đã được phát hành trước đó. Thông thường, công cụ phái sinh là một hợp đồng giữa hai bên nhằm trao đổi một số lượng chuẩn tài sản thực hay tài sản tài chính theo giá xác định trước vào một ngày ấn định trước trong tương lai. Tài sản cơ sở có thể là hàng hóa, ngoại tệ, chứng khoán hoặc chỉ số chứng khoán.

Trong năm 2020, lợi nhuận từ hoạt động khác này cũng góp phần rất lớn vào xu hướng của lợi nhuận sau thuế của ngân hàng.

Vân Khánh

- bình luận

- Viết bình luận