Phía sau cuộc đua lãi suất huy động

Nhiều dấu hiệu cho thấy cuộc đua lãi suất huy động vẫn âm thầm diễn ra và các ngân hàng vẫn đang “khát” tiền bởi nhiều lý do, trong đó có cả huy động vốn để lao vào đấu thầu trái phiếu Chính phủ, thay vì cho doanh nghiệp vay. Trong khi đó, lạm phát lại dọa tăng.

Muốn hạ lãi suất không dễ.

Muốn hạ lãi suất không dễ.Lãi suất chỉ hạ chớp nhoáng?

Đã 3 tuần trôi qua kể từ lời hiệu triệu của Chính phủ và Thống đốc Ngân hàng Nhà nước (NHNN), kêu gọi ngân hàng hạ lãi suất, đến nay cơn sốt công bố giảm lãi suất tạm lắng. Về mặt nghiệp vụ, đúng như dự đoán của giới chuyên gia, 3 tuần nay, NHNN đã tăng cung tiền qua lưu thông (tăng tổng phương tiện thanh toán), từ đó tạo một phần cơ hội cho các ngân hàng hạ lãi suất. Trên thực tế, hàng loạt ngân hàng lớn như Vietcombank, VietinBank, BIDV đều vào cuộc thông báo hạ lãi suất tại nhiều lĩnh vực cho vay của doanh nghiệp.

Theo công bố của NHNN, trong tuần đầu tiên của tháng 5, mặt bằng lãi suất cho vay phổ biến đối với các lĩnh vực ưu tiên ở mức 6 - 7%/năm đối với ngắn hạn, cho vay trung và dài hạn phổ biến đối với các lĩnh vực ưu tiên ở mức 9 - 10%/năm. Riêng lãi suất cho vay các lĩnh vực sản xuất, kinh doanh thông thường ở mức 6,8 - 9%/năm đối với ngắn hạn và 9,3 - 11%/năm. Đặc biệt, NHNN cũng gửi đi thông điệp cho biết, đã xuất hiện nhóm khách hàng được vay với lãi suất chỉ 5-6/%/năm.

Trao đổi với PV Tiền Phong, giám đốc chi nhánh ngân hàng một tỉnh thuộc Đồng bằng sông Cửu Long của Vietcombank thừa nhận: Tại chi nhánh này, đã có nhóm doanh nghiệp được vay lãi suất 5-6%. Tuy nhiên, chỉ là vay vốn ngắn hạn và lưu động. “Khoản vay và số tiền cho vay lớn này chúng tôi dành cho các doanh nghiệp được xếp hạng A++. Lúc cao điểm, dư nợ cho vay lãi suất này lên tới gần 950 tỷ đồng trên tổng dư nợ của cả chi nhánh là 2.100 tỷ đồng. Tất nhiên, bây giờ dư nợ đã giảm, vì lý do doanh nghiệp đã bán hết hàng và họ trả nợ luôn theo mùa vụ”, vị giám đốc này cho biết.

Thực tế, những trường hợp “vay nhanh, trả lẹ” như trên quả không nhiều. Còn lại, không hiếm các doanh nghiệp đang phải chịu lãi suất cao. Giám đốc một doanh nghiệp sản xuất thép tại Bắc Ninh kể, doanh nghiệp của ông đang trả lãi suất vay ngắn hạn 7,5 - 8%/năm và dài hạn 9 - 10%/năm. Mức lãi suất này được áp dụng gần cả năm qua và chưa có thay đổi. “Đây là mức lãi suất cao hơn rất nhiều lãi suất các nước trong khu vực. Tôi chỉ mong ở mức khoảng 6%/năm như đang được áp dụng cho các lĩnh vực ưu tiên để doanh nghiệp giảm chi phí vốn”, vị này nói.

Đổ tiền vào trái phiếu

Lần giở lại thị trường lãi suất huy động, không khỏi giật mình khi cuộc đua lãi suất đã diễn ra ồn ào và trên diện rộng trong thời gian quá dài.

Tăng lãi suất đầu tiên phải kể tới Ngân hàng Phương Đông (OCB). Đua bám sát sườn là hàng loạt ngân hàng như VPbank, Seabank cũng lập tức nâng lãi suất huy động lên mức 7,9-8%/năm. Ngay sau đó, các NHTM khác như Vietinbank, BIDV, Techcombank, Sacombank hay MBBank cũng điều chỉnh tăng lên mức tương ứng. Sang tháng 3, đến lượt Agribank và Vietcombank điều chỉnh lên mức ngang bằng với các ngân hàng trên.

Với tình hình thị trường tiền tệ này, TS Trần Du Lịch nhận định khó mà giảm được lãi suất. “Tôi nói thật, giữ được mặt bằng lãi suất như hiện nay đã là quá tốt. Trước khi tính tới chuyện tìm cách giảm lãi suất cho vay, cần phải tìm hiểu nguyên nhân. Vì sao mặt bằng lãi suất có xu hướng tăng trong khi nhu cầu vốn trên thị trường vẫn bình thường, chưa có gì đột biến”, ông Lịch nhận xét.

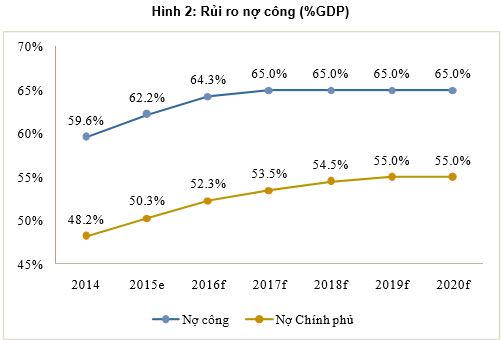

Cụ thể, ông Lịch chỉ ra 3 lý do khiến ngân hàng sẽ khó hạ lãi suất: Ngân hàng phải sử dụng nguồn vốn huy động ngắn hạn cho vay trung và dài hạn. Cộng với việc phải tiếp tục vay đảo nợ cho khối lượng trái phiếu Chính phủ (TPCP) phát hành ngắn hạn những năm trước đây (trong khi thu ngân sách vẫn trong cảnh “giật gấu vá vai” nên Nhà nước rất tích cực huy động vốn trên thị trường thông qua phát hành TPCP). “Nguồn vốn trong nước có hạn, Nhà nước cũng muốn huy động, ngân hàng cũng muốn huy động khiến lãi suất tăng. Quan trọng, do cần vốn nên lãi suất huy động TPCP rất hấp dẫn, vì thế các ngân hàng thay vì huy động vốn để cho doanh nghiệp vay lại tham gia tích cực vào đấu thầu TPCP”, ông Lịch nhìn nhận.

Theo phân tích của các chuyên gia, diễn biến lãi suất từ nay đến cuối năm 2016 sẽ phụ thuộc rất nhiều vào sự biến động của lạm phát. Nếu như CPI trong năm 2015 chỉ tăng 0,63% thì chỉ riêng trong 4 tháng của năm 2016, chỉ số này đã tăng 1,33% so với cuối năm 2015 và được dự báo sẽ tăng khoảng 5% trong cả năm 2016. Lạm phát tăng đồng nghĩa với việc NHNN sẽ phải thắt chặt cung tiền và do đó, các ngân hàng sẽ tiếp tục đẩy lãi suất tăng lên mới thu hút được người dân gửi tiền tiết kiệm (và nhiều khả năng sẽ chạm mức trần 5,5%/năm đối với các khoản tiền gửi dưới 6 tháng).

Theo số liệu của Ủy ban Giám sát Tài chính quốc gia, trong khi tín dụng tăng trưởng 19% thì huy động vốn chỉ tăng 14% trong năm 2015. Nguyên nhân là mặt bằng lãi suất huy động ở mức rất thấp đã khiến một lượng vốn rất lớn được chuyển từ kênh tiết kiệm sang các kênh đầu tư khác có khả năng sinh lời cao hơn. Thanh khoản của toàn hệ thống đã trở nên căng thẳng hơn vào những tháng đầu năm 2016. Ngay lập tức, các ngân hàng đã buộc phải đẩy mặt bằng lãi suất huy động tăng lên.

Theo Khánh Huyền

Tiền Phong

- bình luận

- Viết bình luận

.jpg)